编辑 | 虞尔湖

出品 | 潮起网「于见专栏」

(资料图片仅供参考)

(资料图片仅供参考)

股市上流传着一个段子:卖车的比不上家里有矿的。当上游矿厂赚得盆满钵满,车企却自嘲是给矿厂、电池厂等上游、中游企业打工的。近日,天齐锂业公布了2022年财报。财报显示,2022年天齐锂业实现营收404.49亿元,归母净利润241.2亿元。天齐锂业2022年锂化工产品销售毛利率达到了惊人的85.85%。

反观车企,比亚迪2022年实现营收4240.61亿元,归母净利润仅166.22亿元。再看电池企业,宁德时代2022年实现营收3285.94亿元,归母净利润307.29亿元。2022年,产业链中下游的头部企业营收均高于天齐锂业,但是盈利能力却没有天齐锂业亮眼。

虽然营收翻了四番,净利润也增长超10倍,但是天齐锂业的股价却从今年一月底开始就进入了“跌跌不休”模式。与此同时,电池级碳酸锂的价格也从去年11月的60万元/吨的高位跌至今年3月末的24.5万元/吨。究其原因,是供需错配的锂周期在作祟。此外,天齐锂业产业布局仍在完善中,钠离子电池等新兴电池材料陆续推出且有可能稀释锂电池市场……许多因素导致了当前市场对天齐锂业的前景预估并不乐观。

阶段性供需错配,躲不开的周期

天齐锂业的主营业务是锂精矿产品和锂化合物,及其衍生物产品的生产和销售。天齐锂业身处的锂行业是典型的周期性行业。

目前锂行业主要应用的提锂方法有两种:锂矿提锂以及盐湖卤水提锂。而我国有近八成的锂资源均蕴藏在盐湖中,盐湖卤水锂资源丰富,但是卤水提锂的技术的难度较高,因此,我国锂供应多依赖从智利、澳大利亚、阿根廷等国进口。

天齐锂业的产业布局也围绕着国际锂产区展开。在国际布局上,天齐锂业拥有位于澳大利亚的控股子公司泰利森控股旗下的格林布什锂辉石矿,而格林布什矿山是全球规模最大、品位最优、产能最大的锂辉石矿山;在国内布局上,天齐锂业拥有四川雅江拉措锂辉石矿山。

锂在电池、光电、陶瓷、玻璃、润滑剂、核工业等领域中被广泛使用。天齐锂业的下游主要是电动汽车和储能产业企业。这两个行业都是新兴行业,受产业政策的影响也相对较大。这种影响会通过产业链传导至身处上游的天齐锂业。

天齐锂业作为锂行业上游的供应商,最先受到市场需求变化的影响。当技术进步、产业政策等因素驱动下游市场需求变得旺盛,上游的资源供应商并不能立即将产能扩大至完全满足下游需求。一般而言,盐湖提锂需要2年左右的生产周期,而锂矿提锂则需要1-2年。

需求在前面跑,供给在后面追。锂资源地域分布明显、锂提取建设周期长且产能投入大,一系列因素导致了锂行业的供需错配现象,这种供需的错配使得锂的价格一直跟随周期处于波动之中。当需求缩小时,供给也很难立即做出反应而减少生产,这时供大于求,往往会导致锂产品价格的暴跌。

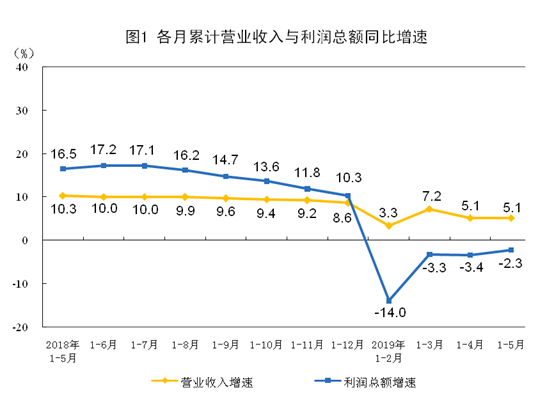

市场需求的影响通过锂产品的价格被直观反映出来。

2015年上半年,电池级碳酸锂的价格保持在4万-5万元/吨,已逼近成本价。2015年年底时,得益于国家对新能源等新兴产业的产业扶持政策的推动,以及低碳等环保概念的促进,新能源汽车市场迎来爆发式增长,电池级碳酸锂的价格一路狂奔,并突破了10万元/吨。

此后两年,电池级碳酸锂价格一路上涨,一度接近18万元/吨。天齐锂业2017年的营收也达到了54.7亿元,同比增长40.09%。

然而,市场的需求总是处在波动之中,供需错配又把锂行业推向了更为尴尬的境地。2018年至2019年锂行业迎来至暗时刻。

2019年,新能源汽车产业的补贴标准在2018年的基础上平均退坡50%,同时取消地方补贴。在国家新能源汽车补贴退坡政策的影响下,一部分落后与过剩的动力电池产能面临出清,作为上游的资源供应商,天齐锂业当年的营收降至48.41亿元,降幅达22.48%。

锂行业下行期间,负债经营激进扩张的天齐锂业,因为对全球盐湖巨头智利SQM的高杠杆收购,陷入了致命的债务危机。直至2020年底天齐锂业以14亿美元价格出售核心子公司TLEA的49%股权以后,其债务压力才有所缓解。

在2020年7月,电池级碳酸锂的价格为不到4.5万元/吨,到了2022年11月,碳酸锂价格直接突破60万元/吨,锂行业迎来新一轮上行周期。2022年天齐锂业的营收和净利润也双双创新高,毛利率也迎来了85.85%的历史高值。

然而,顶峰意味着拐点将至,锂行业的下行周期随之来临。2022年11月,碳酸锂价格暴涨至60万元/吨。此后,碳酸锂价格便开始了狂跌。3月底碳酸锂的均价报24.5万元/吨,相比去年11月份的高点,碳酸锂当前价格已经被腰斩。

据了解,新能源汽车行业国家补贴于2023年正式退出,因此,很多车企为了在补贴退出前再捞一把,在去年11月-12月已经提前抢装,透支了今年上半年的部分需求。

今年1月,特斯拉首先打响新能源汽车行业的价格战,开启了“以价换量”的价格竞争,随后,蔚来、小鹏、极氪等品牌纷纷推出了其新能源车型的优惠政策。燃油车企也纷纷跟进。以“湖北史上最强购车优惠季”为开端,燃油车市场也开启了价格大战,把汽车行业降价潮推向了高潮。

下游新能源车企面临需求增速放缓以及大规模价格战,上游资源供应商也将因为产业链的价格传递而受到波及,出货量与利润空间双双受影响。

与此同时,悲观的情绪在股市蔓延,在对锂行业较低预期的作用下,天齐锂业的股价相比去年七月份的高点已经跌去近一半。

经历过沉重债务危机,后又进入行业下行期的天齐锂业依然在大举扩张,今年1月,天齐锂业宣布其将通过控股子公司TLEA以1.36亿元(折合人民币约6.32亿元)的价格收购澳大利亚公司Essential Metals Limited的所有股份。未来,天齐锂业仍将花费大量资金用于开拓上游锂资源并推进并购。激进并购导致债务危机的情况是否会重现?暂未可知。

在3月31日的业绩说明会上,天齐锂业董事长蒋卫平表示:我们还是坚持夯实上游,做强中游,渗透下游。

这也引出了天齐锂业在全产业链布局上所存在的隐忧。

全产业链布局待推进,效果尚未可知

在锂行业上游,天齐锂业和赣锋锂业被合称为“锂矿双雄”,二者在2022年的营收规模均在400亿元梯队。然而,在产业链布局方面,二者所走的道路却差别明显。

在产业链上游,赣锋锂业涉及锂资源开发、锂盐深加工、金属锂冶炼;在产业链中游,其涉及锂电池制造及废旧电池综合回收利用等。赣锋锂业已经形成了向产业链中游延伸的产业生态。2022年赣锋锂业锂电池业务营收近65亿元,营收占比达到了15.49%。

而天齐锂业则更为依赖产业链上游的锂资源开发、锂精矿加工销售、锂化工产品生产销售,其业绩营收几乎全部为产业链上游业务带来的营收。

不同的产业链布局也使得二者在面临行业周期低谷时,表现有所不同。

2019年,当天齐锂业因新能源汽车补贴退坡政策的影响而营收同比减少22.48%时,赣锋锂业凭借其在产业链中游锂电池领域的布局,迎来了6.75%的增长。2020年,天齐锂业营收同比继续下降33.08%,而赣锋锂业继续保持3.41%的微增。

截至2022年年底,赣锋锂业已经保持了15年的业绩增长,而天齐锂业的营收规模则至少在五个年度出现了下降。

在近日发布的《未来五年(2023-2027年)战略规划》中,天齐锂业表示将继续“夯实上游,做强中游,渗透下游”的战略方针。天齐锂业在全产业链布局方面能走多远,仍有待观察。

替代产品加紧研发,面临竞争风险

在新能源电池领域,锂也是近10年前才火爆起来的。锂离子电池并不具有不可替代的优势。伴随着氢燃料电池、钠离子电池等领域的技术发展,锂离子电池被替代的风险正在逐步逼近。

据测算,钠离子电池相较于锂离子电池,可以节省30%到40%的最终成本。江汽集团旗下的思皓新能源与中科海钠推出了行业首台钠离子电池试验车,将充电时间缩短至15至20分钟。

此外,传艺科技、维科技术等纳离子电池研发企业近日也迎来了股票拉升。

结语

在高涨的业绩背后,天齐锂业同样面临着周期下行、全产业链布局待加强、市场竞争越发激烈等问题。在近125亿货币资金的支撑下,天齐锂业如何开拓上游锂资源并推动业务向产业链中下游延伸,将决定了其是否能安然度过下行周期。

关键词: